Индикатор MACD – прибыльная классика, отвлекающая от рынка

Знаменитый стандартный индикатор Moving Average Convergence/Divergence в обязательном порядке одним из первых изучается новичками рынка. Существует огромное множество стратегий, в состав которых входит классический MACD и до сих пор его использование в торговых системах считается престижным и профессиональным.

Но так ли это выгодно?

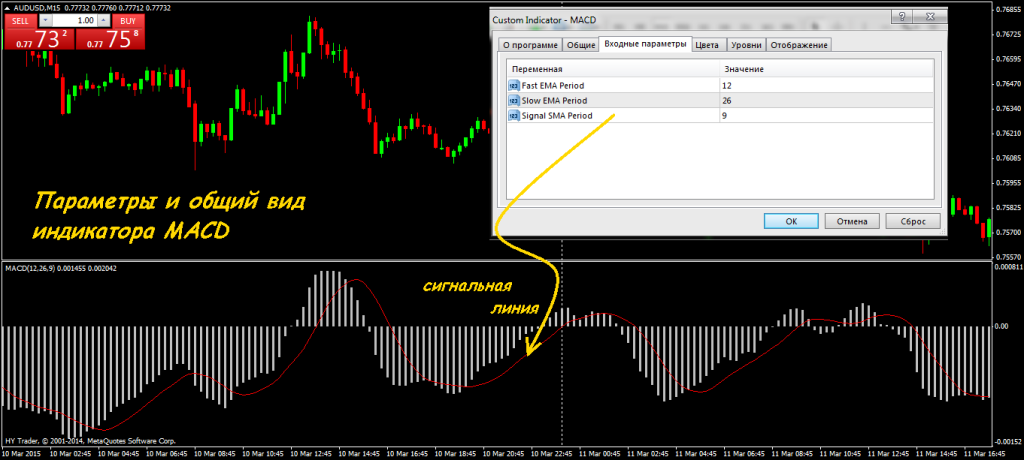

Математика индикатора довольно простая – построение основной линии выполняется на разнице двух экспоненциальных скользящих на периодах 12 и 26. Роль быстрой (сигнальной) линии играет EMA (9). За счет этого индикатор одинаково успешно работает и на трендовом рынке, и в период флета.

И все возможные недостатки индикатора тоже вытекают из скользящих средних, главный из которых – запаздывания всех его ключевых «пересечений». Существует в линейном виде (три линии) или в виде гистограммы с сигнальной линией. Интересно, что варианты индикатора с гистограммой страдают этим недостатком гораздо меньше.

Установка и настройка

Индикатор в ходит в стандартный набор любой торговой платформы, включая биржевые и устанавливается стандартным образом. Располагается в дополнительном окне.

Отображается в виде гистограммы с одной временной шкалой, которая колеблется вокруг нулевого уровня. Параметры можно менять, но и те, что предлагаются по умолчанию, хорошо работают для большинства инструментов.

Применение в торговой практике

Его главным преимуществом считается совмещение импульсных и трендовых элементов. Он дает наибольший эффект при использовании его рамках широкого «коридорного» движения цены. Торговыми сигналами считаются взаимные пересечения линий, выход в зоны перекупленности/перепроданности и дивергенция/конвергенция. Правильная методика торгов по индикатору – не от показателя цены, а именно от главной линии. Попробуем перечислить сигналы MACD в порядке значимости.

- Самый сильный сигнал MACD возникает при пересечении сигнальной линией и основной линии. Схема пересечения сигнальной линии (красная) основной (или гистограммы) снизу вверх считается благоприятной для покупки. Закрываться (по идее) надо при обратном пересечении. Если сигнальная пересекает гистограмму сверху вниз, считаем, что появился сигнал для коротких позиций. Закрываемся – аналогично.

- Пересечение гистограммы с нулевой линией тоже используется для открытия в направлении текущей тенденцией.

- Дивергенция, показанная на этом индикаторе, считается наиболее точным разворотным сигналом – именно по нему ее оценивают долгосрочные спекулянты.

- Если текущий max/min столбца диаграммы значительно выше/ниже предыдущего, то стоит ждать разворота или, по крайней мере, коррекции.

- Гистограмма образует впадины/выпуклости, но пересечения с нулевой линией неприсходит, то это означает окончание коррекции и дальше стоит ждать продолжения движения по тренду. Однако сигналбывает ложным – надо сверяться по тренду.

- Если на рынке идет явный сильный тренд, достижение экстремума MACD говорит о том, существует сильное отклонение краткосрочных цен от долгосрочных, то есть тренд – слабеет и можно готовиться к развороту.

Как бы приучали новичков к индикатору MACD, использовать его на малых периодах – нельзя. Идет масса ложных сигналов, а сигналы, которые действительно достойны внимания, начинаются от H1 и выше. Но никогда один MACD не заменить вам нормальную торговую стратегию в комплекте с трендовыми индикаторами.

Советы бывалого. На практике обилие сигналов, выдаваемое MACD, очень отвлекает от реального рынка. Все-таки это чистый осциллятор, и его не стоит использовать для оценки общего ценового движения, силы тренда или момента разворота. Рациональным будет только краткосрочно подтверждать по нему точку возможного входа. Но на периодах от H1 и выше MACD – незаменим при любой стратегии.

В сети можно найти массу более интересных модифицированных версий индикатора – среди них есть и те, в которых недостатки классического практически не заметны.

Изучайте, пробуйте и – зарабатывайте!